La Projet de loi Reconstruire en mieux, pièce maîtresse de la politique intérieure de l'administration Biden, blanchi la Chambre des représentants par une marge mince en grande partie le long des lignes de parti en Novembre 2021.

Les progrès législatifs se sont brusquement arrêtés un mois plus tard lorsque le sénateur Joe Manchin a annoncé, dans une interview à Fox News, qu'il ne le soutiendrait pas. Sans le vote des West Virginian, les démocrates du Sénat n'avaient pas la majorité dont ils avaient besoin pour adopter le projet de loi.

Manchin élevé inquiétudes concernant l'inflation et s'est opposé à plusieurs des mesures provisions énergétiques. Il avait aussi des scrupules à propos d'un programme qui avait aidé temporairement, selon une estimation, plus 90% des enfants dans son état: l'expansion de la crédit d'impôt pour enfants.

Aussi loin que le Administration de Nixon, les efforts du gouvernement fédéral pour apporter une aide financière aux familles à faible revenu ont suscité à plusieurs reprises le même débat : comment le gouvernement peut-il, à un coût raisonnable, fournir des prestations adéquates aux enfants dans le besoin et de fortes incitations au travail pour leurs parents ou tuteurs ?

Résoudre ce problème, comme j'ai observé il y a longtemps, en tant qu'étudiant diplômé étudiant le plan Nixon et un autre similaire débattu au Royaume-Uni dans les années 1970, dépend davantage de calculs politiques que sur l'analyse économique.

Une période d'essai d'un an

L'administration Biden Facture d'allégement de 1.9 milliard de dollars pour la COVID-19, que le Congrès a adopté en mars 2021, comprenait une extension d'une année du crédit d'impôt pour enfants.

Ce avantage pour les familles avec enfants est né avec un paquet fiscal adopté par le Congrès en 1997. Les législateurs l'ont ensuite modifié à plusieurs reprises, souvent avec un soutien bipartisan. Avant 2021, la mise à jour la plus récente faisait partie du paquet de réformes fiscales de 2017 de l'ancien président Donald Trump.

La version de Biden a donné la plupart des familles américaines un crédit d'impôt de 3,000 6 $ pour chaque enfant de 17 à 3,600 ans et de 6 2022 $ pour ceux de moins de XNUMX ans. Les familles à faible revenu pourraient obtenir ce crédit sous forme de six versements mensuels en espèces de juillet à décembre, réservant le reste de l'argent pour un montant forfaitaire somme au moment des impôts en XNUMX. Le les mensualités ont cessé en Janvier 2022.

Auparavant, le crédit n'était accordé qu'au moment des impôts et était plafonné à 2,000 1,400 $ par enfant. Les familles à très faible revenu, mais pas celles sans revenu du tout, n'étaient admissibles qu'à un maximum de 2021 XNUMX $ en paiements. Un grand changement en XNUMX était que même les parents sans aucun revenu, qui ne devaient donc pas d'impôts, pouvaient obtenir le maximum d'avantages.

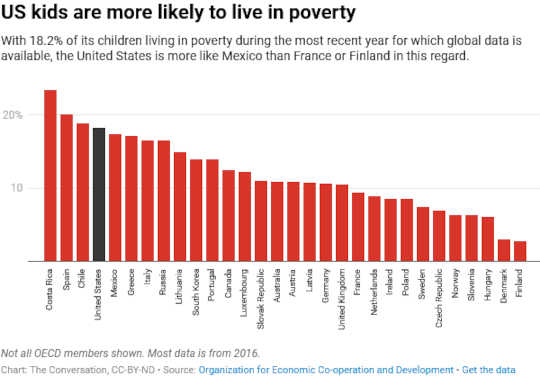

Ce changement à lui seul, ont estimé les chercheurs de l'Université de Columbia, réduit le nombre d'enfants pauvres de 25 % après le début des paiements en juillet. Cette équipe de recherche a prédit que des baisses plus importantes seraient probables une fois que davantage de familles auraient réclamé leurs prestations.

Le projet de loi Build Back Better aurait prolongé d'un an l'expansion du crédit d'impôt pour enfants. Mais Manchin, avec de nombreux républicains, a déclaré qu'il croyait que le véritable objectif de l'administration Biden était de le rendre permanent - un objectif de nombreux démocrates au Congrès.

Les conservateurs ont vu l'adoption à long terme d'un crédit d'impôt pour enfants plus généreux, qui coûterait environ $ 1.6 milliards sur les années 10, selon les calculs du Congressional Budget Office, comme trop onéreux. Ils craignaient également que cela ne réduise l'emploi des familles à faible revenu, même si les experts en politique sociale ne sont pas d'accord sur la mesure dans laquelle cela se produirait.

Les législateurs républicains ont généralement favorisé une approche plus ciblée qui limiterait les paiements aux familles à faible revenu qui en avait le plus besoin et avait au moins quelques revenus. Ils ne voulaient pas abandonner le système adopté en 1997, qui privilégie les incitations au travail plutôt que l'aide aux familles les plus nécessiteuses.

Priorités concurrentes

Une version de ce système était en vigueur jusqu'en 2021 et est à nouveau en place pour la Année d'imposition 2022. Il n'a pas permis familles avec moins de 2,500 XNUMX $ de revenu pour recevoir une partie du crédit d'impôt pour enfants à titre de paiement, puis pas plus de 1,400 XNUMX $, s'il est admissible.

Avant le projet de loi d'allègement COVID-19 de Biden, les familles les mieux rémunérées pouvaient toujours utiliser le crédit de 2,000 200,000 $ par enfant pour réduire leurs impôts jusqu'à ce que leurs revenus atteignent la barre des XNUMX XNUMX $ pour les parents isolés et 400,000 XNUMX $ pour les couples mariés avec enfants, moment auquel le crédit a été supprimé.

En revanche, la version de l'administration Biden a accordé son crédit d'impôt plus important non seulement aux familles à faible revenu, mais également à celles dont le revenu brut ajusté modifié est supérieur à 75,000 112,500 $ pour les déclarants célibataires, XNUMX XNUMX $ pour les déclarants chefs de ménage et 150,000 XNUMX $ pour les couples mariés produisant une déclaration conjointe. Au-dessus de ces montants, il est revenu à la version précédente jusqu'à sa suppression complète.

Si un programme accorde une aide plus généreuse aux familles avec enfants qui ont peu ou pas de revenus, comme l'ont fait l'administration Biden et la plupart des démocrates le demandent, il pourrait finir par accorder des crédits d'impôt plus importants à un nombre beaucoup plus élevé de classes ouvrières et de la classe moyenne. Les Américains aussi – ce qui rend le programme plus coûteux. Face à une pandémie dévastatrice pour l'économie, l'administration Biden et le Congrès ont ignoré ce compromis l'année dernière. Ils sont clairement avoir des problèmes le faire à nouveau.

D’après une Analyse de l'école Wharton, 70% de l'impact budgétaire de l'expansion du crédit d'impôt pour enfants approuvé par la Chambre résulterait de réductions d'impôt pour les familles se situant dans les trois cinquièmes médians de la répartition des revenus.

Selon les économistes de Wharton, les familles américaines avec des enfants parmi le cinquième des revenus les plus élevés obtiendraient un peu moins de 12%, le cinquième inférieur obtenant les 18% restants.

En d'autres termes, les familles qui ne sont nullement pauvres reçoivent la majeure partie de l'argent rendu disponible par l'expansion temporaire du crédit d'impôt pour enfants.

Pour résoudre ce problème – et pour orienter l'aide conformément à ce que réclament les républicains – les prestations pourraient être fortement réduites pour les familles ayant des revenus plus élevés. Mais cela augmenterait effectivement les taux d'imposition de ces familles. Alternativement, si le montant du crédit était diminué, il ferait moins en termes de réduction de la pauvreté.

[Il y a beaucoup d'opinions là-bas. Nous fournissons des faits et des analyses, basés sur la recherche. Obtenez la politique hebdomadaire de The Conversation.]

Une voie à suivre

Merci beaucoup Les démocrates examinent déjà les moyens de modifier l'expansion du crédit d'impôt pour enfants pour gagner le soutien de Manchin pour le rétablir.

Mais je pense qu'une meilleure alternative pourrait être de laisser le crédit d'impôt pour enfants seul, en laissant la version plus robuste pour l'année d'imposition 2021 rester expirée.

La version précédente, édictée dans le cadre de la Le paquet de réformes fiscales de l'administration Trump, est de nouveau en vigueur pour l'année d'imposition 2022. Ce sera continuer seulement jusqu'en 2025 l'année d'imposition, à quel point la politique est prévue pour expirer et être remplacée par une même version antérieure et moins généreuse. Le Congrès devrait, à mon avis, maintenant essayer de rendre ce crédit d'impôt pour enfants permanent, tout en cherchant des moyens d'améliorer son efficacité qui bénéficient d'un large soutien.

Jusqu'en 2021, le crédit d'impôt pour enfants fournissait une aide modeste aux familles à faible revenu avec enfants et, peut-être plus important encore, satisfaisait ceux qui s'inquiétaient des incitations au travail et du coût. Ce n'était pas parfait, mais c'était mieux que rien et, surtout, politiquement acceptable.

C'est un bon point de départ pour de futures améliorations.![]()

A propos de l'auteur

Leslie Lenkowsky, conseiller principal et professeur émérite de pratique en études philanthropiques, Lilly Family School of Philanthropy, IUPUI

Cet article est republié de The Conversation sous une licence Creative Commons. Lis le article original.

Livres sur les inégalités de la liste des meilleures ventes d'Amazon

« Caste : les origines de nos mécontentements »

par Isabel Wilkerson

Dans ce livre, Isabel Wilkerson examine l'histoire des systèmes de castes dans les sociétés du monde entier, y compris aux États-Unis. Le livre explore l'impact de la caste sur les individus et la société, et offre un cadre pour comprendre et traiter les inégalités.

Cliquez pour plus d'informations ou pour commander

"La couleur de la loi: une histoire oubliée de la façon dont notre gouvernement a séparé l'Amérique"

par Richard Rothstein

Dans ce livre, Richard Rothstein explore l'histoire des politiques gouvernementales qui ont créé et renforcé la ségrégation raciale aux États-Unis. Le livre examine l'impact de ces politiques sur les individus et les communautés, et propose un appel à l'action pour lutter contre les inégalités persistantes.

Cliquez pour plus d'informations ou pour commander

"La somme de nous : ce que le racisme coûte à tout le monde et comment nous pouvons prospérer ensemble"

par Heather McGhee

Dans ce livre, Heather McGhee explore les coûts économiques et sociaux du racisme et propose une vision pour une société plus équitable et plus prospère. Le livre comprend des histoires d'individus et de communautés qui ont défié l'inégalité, ainsi que des solutions pratiques pour créer une société plus inclusive.

Cliquez pour plus d'informations ou pour commander

"Le mythe du déficit : la théorie monétaire moderne et la naissance de l'économie populaire"

par Stéphanie Kelton

Dans ce livre, Stephanie Kelton remet en question les idées conventionnelles sur les dépenses publiques et le déficit national, et propose un nouveau cadre pour comprendre la politique économique. Le livre comprend des solutions pratiques pour lutter contre les inégalités et créer une économie plus équitable.

Cliquez pour plus d'informations ou pour commander

"Le nouveau Jim Crow : l'incarcération de masse à l'ère du daltonisme"

par Michelle Alexander

Dans ce livre, Michelle Alexander explore les façons dont le système de justice pénale perpétue l'inégalité raciale et la discrimination, en particulier contre les Noirs américains. Le livre comprend une analyse historique du système et de son impact, ainsi qu'un appel à l'action pour la réforme.